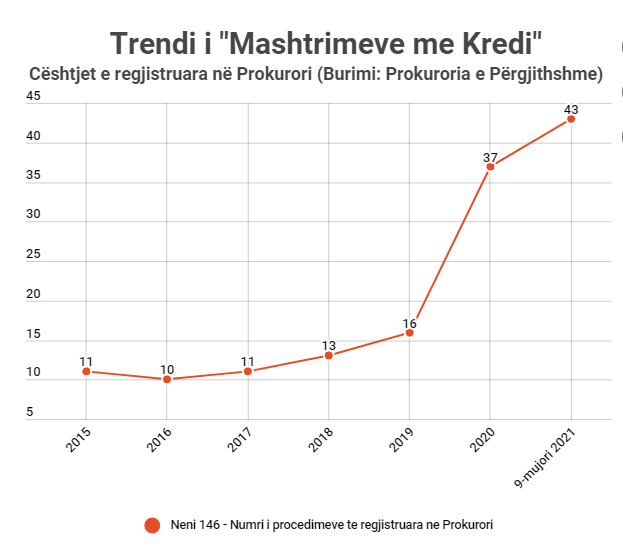

Qindra persona enden dyerve të institucioneve të drejtësisë pasi bien pre e skemave mashtruese me mikrokredi përmes vjedhjes së identitetit. Në prokuroritë e rretheve trendi i procedimeve penale të regjistruara në vitin 2021 është tre herë më i madh krahasuar me vitin 2019. Mes këtyre çështjeve, krahas marrjes së kredive me ID të rremë, janë regjistruar dhe raste të mirëorganizuara mashtrimi të ngjashme me skemat Ponzi. Ekspertët bëjnë thirrje për një menaxhim më të mire të rrezikut operacional dhe një angazhim më të madh të Bankës së Shqipërisë, ndërsa “Mikrofinanca Shqiptare” apelon për një platformë që asiston institucionet financiare jo bankare për një verifikim më të saktë të ID-ve dhe adresave të kredimarrësve.

Lili Bushi nuk mund ta dinte se duke u paraqitur në zyrat e Iute Credit në Fier, në 24 Tetor 2017, për të marrë një kredi të shpejtë në vlerën 100 mijë lekë të rinj, dosja e tij do të hynte në vorbullën e një skeme mashtrimi financiar.

Ai shlyen kredinë brenda afatit, por marrëdhënia e tij me bankën nuk do të përfundonte këtu! Huaja e shlyer do ta përndiqte edhe pasi 55-vjecari të ndërronte jetë, një vit më vonë.

22 ditë pas vdekjes dosja e tij në institucionin financiar jo bankar rihapet. Punonjësja Paula Buzi, e cila e kishte asistuar në kredinë e parë, shfleton materialet e arkivuara dhe merr kopjen e ID-së, ndërsa sheh disa herë firmën e Lilit në fund të dokumenteve, të cilën është përpjekur të kopjojë.

Më 6 Nëntor 2018, 55-vjecari, ndonëse i pajetë, figuron sërish kredimarrës pranë Iute Credit. Po atë ditë, shuma lëvrohet dhe në emër të tij tërhiqen 1.5 milionë lekë të vjetra.

Por historia nuk mbaron këtu!

Ndërkohë që penalitetet për kredinë e parë të pashlyer ishin rritur ndjeshëm, dhe institucioni financiar nuk e kishte pikasur ende, tetë muaj më vonë, Paola përdor sërish kartën, falsifikon firmën e Lilit dhe merr një hua tjetër në vlerën e 1.16 milionë lekëve të vjetra.

Deri në momentin kur historia e mashtrimit me mikrokredi u zbulua nga denoncimet e qytetarëve dhe më vonë nga hetimet e brendshme të institucionit financiar pas më shumë se një viti, 55-vjecari i pajetë i detyrohej bankës 7.72 mln lekë të vjetra.

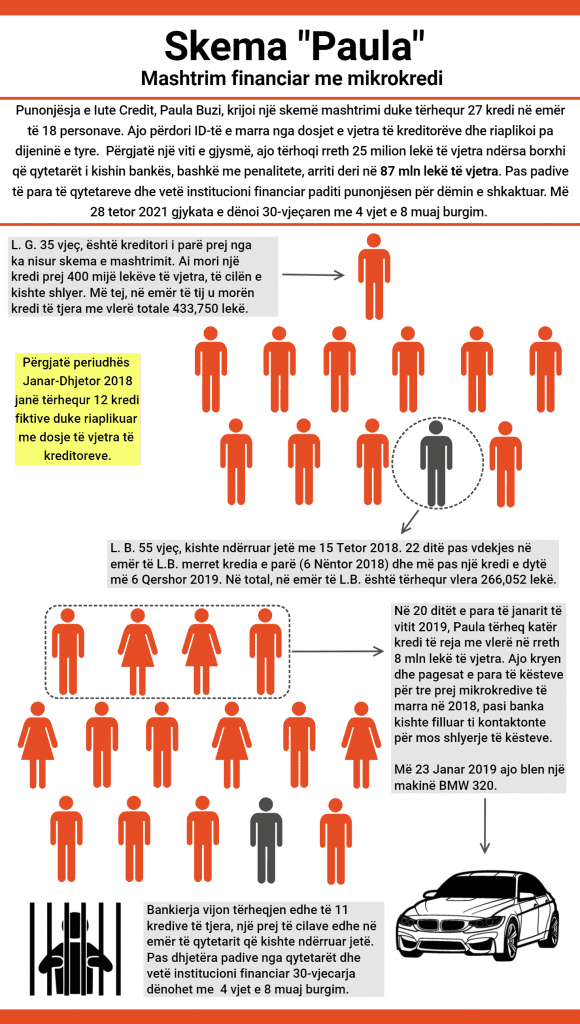

Rasti i Lilit nuk ishte i vetmi. Pas dhjetëra denoncimeve të ish-kreditorëve por dhe nga vetë institucioni i mikrofinancës, Prokuroria zbuloi se pjesë e skemës së mashtrimit financiar “Paula” kishin rënë 18 individë të cilët kishin patur më herët marrëdhënie me bankën, por i kishin likuiduar huatë. Në emër të tyre, duke iu përdorur ID-të e marra nga dosjet e arkivuara dhe duke falsifikuar firmën, ishin tërhequr gjithsej 27 kredi. Vlera reale e huave të marra ishte rreth 25 milionë lekë të vjetra, por bashkë me interesat dhe penalitetet, vlera e dëmit të këtij mashtrimi financiar për Iute Credit dhe qytetarët e përfshirë përllogaritej në 87 milionë lekë të vjetra.

Ne kontaktuam katër prej personave të përfshire në këtë skemë të cilët thanë se ndiheshin të mashtruar por kjo për ta ishte një histori tashmë e mbyllur. Një prej tyre, në kushte anonimati, i tha MediaLook, se “ishte i njohur i familjes dhe se padinë në Prokurori e bëri për të vërtetuar mashtrimin dhe për ti shpëtuar detyrimeve kundrejt bankës”.

Por si lindi dhe u krijua kjo skemë pranë institucionit financiar jo bankar?

MediaLook ka përdorur datat e shënuara në aktakuzë për të rindërtuar dhe zbardhur krijimin e “Skemës Paula”. Sipas të dhënave rezulton se gjithçka ka nisur në 11 Janar të vitit 2018, kur 35-vjecari L.G. është paraqitur pranë zyrave të Iute Credit dhe ka marrë një kredi në vlerën 400 mijë lëkë të vjetra. Më tej, identiteti i tij është ripërdorur për të marrë dhe hua të tjera në vlerën 4.33 milionë lekëve të vjetra. Historitë janë përsëritur dhe me 10 shtetas të tjerë, në emër të të cilëve janë tërhequr 11 kredi, brenda vitit 2018.

Deri në këtë moment, e pashqetësuar, Paula ka përfituar vetëm benfitet e mashtrimit të saj, pa u pikasur nga mekanizmat e sigurisë së institucionit financiar.

Në 20 ditët e para të vitit 2019, duke qenë se punonjësit e bankës nisën të kontaktonin kreditorët e parë “të këqinj” për mos shlyerje të kësteve të kredisë, Paula tërheq katër kredi të reja dhe nga datat 10-24 Janar paguan tre këstet e para për tre huamarrës, në mënyrë që të shmangë afatet e skedulimit automatik të tyre në sistemin e institucionit financiar.

Po kështu, më 20 Janar 2019, 30-vjecarja blen dhe një automjet të markës “BMW 320d”, ndërsa përgjatë muajve Shkurt-Qershor, punonjësja e bankës ka tërhequr dhe njëmbëdhjetë kredi të tjera, me të cilat ka larë në mënyrë të çrregullt disa këste kreditorësh, fakt ky që e ka vetë dekonspiruar punonjësen e Iute Credit, e cila krijoi një skemë mashtrimi me 27 kredi në total, afatet e likuidimit të të cilave ajo nuk mund ti kontrollonte dot më.

“Kjo është një skemë Ponzi,që po të ishte llogaritur më mirë, në kushtet e keqmenaxhimit të rrezikut operacional, do të zgjaste më shumë dhe humbjet e institucionit do të rriteshin eksponencialisht me kalimin e kohës”, – shprehet Arjan Kadareja, Profesor i Ekonomiks, Bankës dhe Financave.

Pas dhjetëra padive nga qytetarët dhe nga vetë institucioni financiar jo bankar Iute Credit, Prokuroria hetoi gjatë ketë çështje e cila u finalizua me vendimin e gjykatës (28 Tetor 2021) për dënimin e Paulës me 4 vjet e 8 muaj burgim.

Ndërkohë ekspertët argumentojnë se nevojiten masa të tjera kontrolluese shtesë.

“Skema të tilla parandalohen vetëm nga një menaxhim i mire i rrezikut operacional, ku kredia e re kalon në disa “sita” të tjera para disbursimit”, – nënvizon Profesor Kadareja. Ndërsa ekonomisti Pano Soko shpjegon se “këto janë skema që mund të evidentohen me një kontroll të brendshëm më të fortë, i cili mund të vijë edhe përmes detyrimeve ligjore mbi këto kompani”.

Nga ana tjetër, Loreta Zela Axhami, pedagoge e “Krimit financiar” në Masterin për Gazetari Investigative pranë Departamentit të Gazetarisë dhe Komunikimit në UT, është e mendimit se “forcimiimasave të kontrollit dhe verifikimi mbi kredimarrësit janë në interesin e këtyre institucioneve financiare jo bankare, pasi, në rast të kundërt, kjo do të përkthehej jo vetëm në dëm financiar por dhe të imazhit dhe besueshmërisë së tyre”.

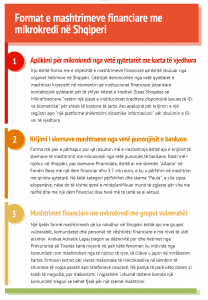

Mashtrimi me mikrokreditë nuk është një fenomen i izoluar në vetëm një institucion financiar jo bankar. Mjafton të rikthejmë në vëmendje mekanizmin e ndërtuar nga ish drejtoresha e “Fondit Besa” në 2019, një skemë mashtruese që preku me qindra individë, e që prodhoi dëmin më të madh pas “Firmave Piramidale”, i cili, sipas Prokurorisë së Tiranës, vlerësohej në 3.7 mln euro.

Por krahas kësaj tipologjie me skema të mirëmenduara, një tjetër formë mashtrimi është ajo me grupet vulerable. Avokat Adriatik Lapaj tregon se janë me qindra rastet kur pjesëtarë të komunitetit rom kanë rënë pre e këtyre mekanizmave: “Në Tiranë ndodh rëndom. 70-80% e individëve që i përkasin komunitetit rom

figurojnë debitorë me kredi që i kanë marrë në emër të personave të tjerë, duke u mashtruar në këmbim të ndonjë telefoni”.Lapaj argumenton se“në pamje të parë këto kredi janë të ligjshme, sepse ata janë qytetarë të lirë që shkojnë, firmosin dhe marrin kredi. Problemi qëndron te skema mashtruese me të njëjtin mekanizëm dhe kjo luftohet me hetime proaktive nga ana e prokurorisë, – përfundon avokati.

Sakaq, forma tjetër dhe më e përhapur është ajo e mashtrimit që kryen nga individë të cilët përdorin ID-të e të tjerëve. Ky fakt konfirmohet nga paditë e regjistruara në Prokurori e që pranohet si problem shqetësues edhe nga Shoqata “Mikrofinanca Shqiptare”.

Trefishohen mashtrimet me kredi! “Mikrofinanca Shqiptare”: Janë në progresion me rritjen e huave, flasin ekspertët

Mashtrimet me kredi në vitin 2021 kanë pësuar një rritje afro tre herë më të madhe krahasuar me 2019 dhe katër herë më shumë në raport me 2018. Këtë fakt e konfirmojnë procedimet penale të regjistruara pranë prokurorive të rretheve.

Në përgjigje të interesimit të MediaLook, Prokuroria e Përgjithshme evidenton se “totali i këtyre veprave të regjistruara deri në 9-mujorin e vitit 2021 rezulton të jetë 43 të tilla”. Sipas këtij institucioni numri më i madh i mashtrimeve ndodh në kryeqytet me 44% të totalit të këtyre veprave penale, e ndjekur nga Vlora me 37%.

“Ndonëse numri i mashtrimeve me kredi të regjistruara është në kuotën e 43 rasteve, fenomeni është me dhjetëra herë më i lartë”, – shprehen burime pranë Prokurorisë së Tiranës. Sipas tyre, ashtu sikurse ndodhi me “Skemën Paula” me 18 persona të mashtruar, “një procedim mund të këtë me dhjetëra individë të përfshirë, por që ngjashmëria e mekanizmit dhe veprës detyron prokurorët e çështjeve ti klasifikojnë brenda një procedimi”.

Banka e Shqipërisë refuzoi ti vinte në dispozicion MediaLook të dhënat e kredive të klasifikuara si “të këqija” për institucionet financiare jo bankare, duke na treguar vetëm totalin e tyre, në të cilën përfshihen edhe bankat e nivelit të dytë. Por duke lexuar indikatorët e tjerë, Profesor Kadareja analizon se “trendi i mashtrimeve përkon me rritjen e kredive me pro

bleme për institucionet financiare jo banka nga 9.7% në Nëntor 2019 (kredi me probleme bruto ndaj totalit të kredive), në 11.2% në dhjetor 2020. Në një kohë kur për të njëjtën periudhë për sistemin bankar kreditë me probleme u ulën nga 9.5% në 8.2%”. “Pra, për të njëjtën periudhë”, – argumenton eksperti, – “vërehet një diferencë tendence, institucionet financiare jo bankare patën përkeqësim të cilësisë së portofolit të kredive ndërsa bankat patën përmirësim”.

Problematika e rritjes me tre herë e mashtrimit me kreditë për mikrofinancat pranohet edhe nga Shoqata “Mikrofinanca Shqiptare”. Brunilda Isaj, Sekretare e Përgjithshme e kësaj shoqate pohon se “është e vërtetë që gjatë dy viteve të fundit, rastet e mashtrimit me kredi të identifikuara dhe raportuara nga institucionet e mikrofinancës janë rritur.Ne e shpjegojmë këtë dukuri me dy faktorë kryesorë:së pari, me rritjen e ndjeshme të numrit të përgjithshëm të kredive të akorduara për individët, i cili është rritur po ashtu me gati trefish, nga 81 mijë në vitin 2018 në 180 mijë në 2019…,së dyti,vijon zonja Isaj, numri i raportimeve është rritur edhe“nga një administrim më i mirë të databazës së kredive si rrjedhojë e investimeve që janë bërë në automatizimin e saj për prodhimin e alterteve të ndryshëm dhe verifikimit të kryqëzuar”.

Sakaq, sipas ekspertëve, një rol të rëndësishëm në këtë aspekt ka dhe Banka e Shqipërisë. Sipas tyre kjo e fundit ka mundësi të shmangë që ato raste të “kredive të këqia” në institucionet mikrofinanciare të cënojnë imazhin e gjithë sistemit.

“Një nga qëllimet e inspektimeve që kryen Banka e Shqipërisë tek institucionet që mbikëqyr është mënyra se si menaxhohen rreziqet e aktivitetit që të mund të parandalohen rastet që përmendni ju, ose e pakta, të kapen sa më shpejt të jetë e mundur që mes të tjerave të mos sjellin humbje të mëdha dhe të mos “infektojnë” reputacionin e pjesës tjetër të sistemit financiar”, – shprehet profesor Kadareja.

Ndërsa për pedagogen e gazetarisë Loreta Zela Axhami “Banka e Shqipërisënëpërmjet regjistrit të kredive mund të ndihmojë institucionet financiare që krahas informacionit për statusin e çdo kredie të japë edhe informacionin nëse një kreditor ka qenë pjesë e ndonjë skeme të mashtrimit”.Sipas saj, “në këtë mënyrë do të ndalohej që ky kreditor të përfitonte kredi në të gjithë sistemin financiar”.

Nga ana tjetër ekonomisti dhe aktivisti Pano Soko pohon se është e vërtetë që “Banka e Shqipërisë ka për detyrë të bëjë rregullatorin e tregut”, po sipas tij, – “nuk është se mund të bëjë shumë në drejtim të parandalimit të aktiviteteve të paligjshme”. Për Sokon “është detyra e vetë kompanive, që në bashkëpunim me organet ligjzbatuese, të forcojnë masat që këto fenomene mos ndodhin”. Soko shton se qytetarët që bien pre e mashtrimeve “janë pjesa më vulnerabël e shoqërisë dhe impakti social është me shumë pasoja”.

Institucionet financiare jo bankare “vuajnë” verifikimin e ID-ve dhe adresave, problem monopolizimi i shërbimit

Më 16 nëntor 2021, MediaLook publikoi investigimin mbi “Vjedhjen e identitetit” në të cilin ngrihej alarmi se kopjet fizike të mbi 260 mijë kartave të denoncuara si të humbura apo të vjedhura pranë Policisë së Shtetit mbeteshin sërish të vlefshme për tu përdorur brenda vendit deri në skadencën e tyre.

Sipas këtij hulumtimi institucionet private e publike, si noterët, disa banka të nivelit të dytë, pikat e transfertave të parave apo dhe institucionet financiare jo bankare nuk kishin një regjistër të përbashkët online ose akses në TIMS, sistemin e vetëm në të cilin ndryshohet statusi i kartës si i humbur ose i vjedhur, për verifikimin e këtyre ID-ve. Gjithashtu, vëzhgimi konfirmoi se pjesa dërrmuese e këtyre institucioneve e zyrave nuk kishin lexues elektronik, por verifikimi i kartës së identitetit bëhej me sy. Nga ana tjetër u vu re se edhe ato bankat e nivelit të dytë të pajisura me këto aparate, jo gjithmonë i vinin ato në punë për të verifikuar vlefshmërinë e ID-së.

E pyetur nga MediaLook, Sekretarja e Përgjithshme e “Mikrofinancës Sh

qiptare”, Brunilda Isaj, pohon se vetëm dy nga dhjetë anëtare të kësaj shoqate disponojnë lexuesin elektronik. Sipas saj, edhe dy institucionet që bashkëpunojnë me ALEAT kanë hasur problematika “sidomos në drejtim të identif

ikimit të ID-ve të dëmtuara, si edhe në drejtim të përdorimit tëpajisjeve token (lexues kartash), të cilat së pari nuk janë të përshtatshme dhe nuk mundësojnë transaksione në distance”. “Këto mangësi”, – vijon Isaj, – “por dhe kostoja në n

ivel përdorimi dhe mirëmbajtjeje e sistemit kompjuterik, kanë sjellë që shumica e institucioneve të mos vendosin ende një bashkëpunim me ALEAT, për idenfikimin e klientëve nëpërmjet lexuesve të kartave”.

Zgjidhja e këtij problemi, që po shfrytëzohet nga individë për mashtrime financiare dhe vepra të tjera penale, pengohet edhe nga fakti se ky shërbim është monopol në Shqipëri.

“Qeveria shqiptare ka një bashkëpunim ekskluziv me kompaninë ALEAT, dhe kjo marrëd

hënie kushtëzon edhe raportet e bashkëpunimit të institucioneve tona me të, duke qënë që askush tjetër nuk ka akses në të dhënat e strukturave të Gjendjes Civile”, – deklaron znj. Isaj, e cila shton se “një nga anëtarët e shoqatës ka propozuar një zgjidhje teknologjike të mundësuar nga kompania mëmë e ALEAT, e cila jep mundësinë e identifikimit biometrik nëpërmjet një aplikacioni që krahason të dhënat e ID-së me elementët në foto ose në video të dërguar nga klienti.

Shqetësimet e institucioneve të mikrofinancës duket se marrin pak vëmendje nga Banka e Shqipërisë. Në përgjigjen zyrtare për MediaLook, përveçse evidenton se “konstatimi i këtyre rasteve realizohet nga vetë raportuesit e të dhënave”, institucioni qendror bankar, kur pyetet për masat e marra nuk specifikon ndonjë nisme propozuese që lidhet me zgjidhjen e veprës së mashtrimit me kredi.

Për sa kohë që bankat dhe mikrofinancat do kenë probleme në verifikimin e ID-ve dhe të dhënave të tjera personale, veprat e rënda të mashtrimit me kreditë dhe vjedhjen e identitetit, jo vetëm që nuk do të ndalen, por s’do të kursejnë as të vdekurit.

Shënim: Investigimi u prodhua me mbështetjen financiare të Ambasadës së Shteteve të Bashkuara në Tiranë dhe Partnereve. Përmbajtja e tij është përgjegjësi e autorit dhe nuk pasqyron domosdoshmërish pikëpamjet e Ambasadës së Shteteve të Bashkuara në Tiranë dhe Partnerëve.